Динамика производства цветных металлов

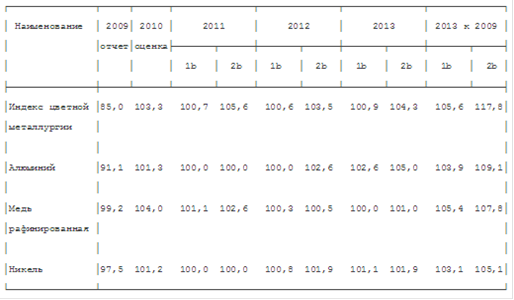

Динамика производства основных видов продукции цветной металлургии, %

Финансовый кризис 2008 - 2009 гг. в значительной степени изменил финансовые возможности компаний, заставил их пересмотреть свои производственные и инвестиционные планы, соответственно была произведена корректировка и переоценка финансовых источников, привлекаемых для обеспечения инвестиций. В 2011 - 2013 гг. неизменными по величине сохранятся только амортизационные отчисления, все другие параметры были значительно скорректированы в сторону уменьшения. Все это вместе со сжатием спроса на металлопродукцию на зарубежных рынках в 2009 году привело почти к высоких темпов инвестиций в развитие рудной базы, в основном за счет вложений в добычу и обогащение драгоценных металлов и песков. Вариант 1b предполагает невысокий инвестиционный спрос и медленное восстановление кредитной активности. Такая динамика развития при относительно постоянной эластичности этих параметров к внутреннему потреблению основных цветных металлов предопределит ежегодный рост последнего на 1 - 3% в течение 2011 - 2013 годов. Кроме того, такой рост внутреннего потребления цветных металлов не создает дефицита мощностей по производству основных цветных металлов (алюминий, медь, никель, кобальт, свинец, цинк, титан и другие), и динамика производства цветных металлов в значительной мере будет определяться параметрами экспортных поставок. Следует иметь в виду, что основная масса российского экспорта цветных металлов в настоящее время поставляется в индустриальные страны Европы, Северной Америки и Азии, поэтому перенаправить (двукратному снижению инвестиций в металлургический комплекс России при сохранении скорректировать) экспортные поставки в страны Юго-Восточной Азии в рассматриваемый период возможно лишь в ограниченных размерах, в этой связи среднегодовой рост экспортных поставок в натуральном тоннаже в прогнозный период, по оценке, не превысит 3 - 5 процентов. Долгосрочные ценовые тенденции на рынках цветных металлов будут следовать за сценарием развития мировых цен на нефть. Таким образом, в рамках варианта 1b цены на металлы вырастут следующим образом: алюминий первичный - с 1668,3 долл./т в 2009 г. до 2157 долл./т в 2013 г.; медь рафинированная - с 5163,3 долл./т до 7600 долл./т; никель - с 14675,5 долл./т до 21000 долл./т, соответственно. Такой прогноз цен делает высокорентабельным российский экспорт цветных металлов, что является значительным конкурентным преимуществом российских металлургических компаний и способствует сохранению и расширению доли российского металла на мировых рынках. Так, по оценке Минэкономразвития России, себестоимость производства первичного алюминия в целом по российским предприятиям ОК "РУСАЛ" в первом квартале текущего года составляла 1820 долл./т, себестоимость производства никеля на предприятиях Норильского никеля - не более 8000 долл./т, себестоимость производства меди - 3000 - 5000 долл. за тонну. Следует отметить, что при ценах на никель ниже 15000 долл./т убыточным становится производство на трех российских заводах с устаревшей технологией производства - ОАО "Комбинат "Южуралникель", ОАО "Уфалейникель" и ОАО "Режникель". Рост цен выше этого уровня способствует дополнительной загрузке имеющихся мощностей и росту экспортных поставок. Аналогичное положение наблюдается и по другим металлам. Следует подчеркнуть, что период 2011 - 2013 гг. является весьма благоприятным в отношении мировых цен и спроса на цветные металлы. Инвестиционная активность российских компаний цветной металлургии в этот период достаточно консервативна и в основном направлена на поддержание действующих мощностей и развитие собственной сырьевой базы. Исключение составляет ОК "РУСАЛ", которая в условиях недостатка инвестиционных ресурсов и высокой долговой нагрузки продолжает строительство двух ранее начатых алюминиевых заводов - Богучанского и Тайшетского. В варианте 1b пуск этих заводов возможен в 2013 и 2014 гг. и зависит от размеров и условий кредитования компании. Крупные инвестиционные программы по расширению производства высокотехнологичной продукции намечены и реализуются в титановой промышленности на мощностях компании "ВСМПО-АВИСМА". Вариант 2b предполагает более высокие темпы восстановления российской экономики за счет повышения эффективности бизнеса, расширения и доступности банковского кредитования, а также стимулирования экономического роста и модернизации. Реализуется более активная государственная политика, направленная на развитие инфраструктуры. Такая динамика предполагает более высокий уровень потребления цветных металлов, среднегодовой рост которых составит 5,0 - 10,0 процентов. В варианте 2b предусмотрено введение повышенных таможенных ставок на экспорт никеля и меди, что восстановит докризисную, более прогрессивную структуру экспорта меди и изделий из него, а также окажет сдерживающее влияние на размеры экспорта никеля.

Еще статьи по экономике

Товарооборачиваемость анализ и пути ускорения с целью увеличения прибыли и рентабельности Гродненского облпотребсоюза

Изучение товарных запасов и товарооборачиваемости относится к числу

важных задач экономики торговли. Значение статистического учета и анализа

товарных запасов определяется их р ...

Коммерческая деятельность совместных предприятий

Актуальность темы исследования. В современном мире экономика любого

государства не может успешно и динамично развиваться без интеграции в мировое

хозяйство, без участия в проц ...

Концепция эластичности и её роль в экономическом анализе

Каждый из нас, независимо от рода нашей деятельности, ежедневно

сталкивается с различными экономическими явлениями. Все мы трудимся: производим

различные экономические товары и ...