Курсовая стоимость акции

Акция -

это ценная бумага, которая

удостоверяет право на участие в собственном капитале ее эмитента. Акции принадлежат к классу паевых ценных бумаг и не имеют установленных сроков обращения, которое необходимо учитывать во время исчисления их теоретической стоимости. Номинал акции может быть разным, но в большинстве случаев эмитенты отдают предпочтение выпуску акций небольшого номинала, который разрешает расширить рынок и повысить их ликвидность. Как правило, номинал акции не отображает ее реальной стоимости, а потому для анализа доходности акций используют курсовую, т.е. текущую рыночную цену [4].

Курсовая цена акций зависит от разнообразных факторов: величины и динамики дивидендов, общей конъюнктуры рынка, рыночной нормы прибыли. На курс акций могут существенно повлиять управленческие решения относительно реструктуризации компании-эмитента. Так, например, решение о слиянии компаний большей частью повышают курсовую цену их акций.

Хотя внутреннюю стоимость акций можно определить разными способами, но все они базируются на общем принципе, который заключается в сопоставлении сгенерированных данной ценной бумагой доходов с рыночной нормой прибыли. Показателем доходности может служить или уровень дивидендов, или величина чистой прибыли в расчете на одну акцию. Второй показатель используют тогда, когда дивиденды по какой-то причине не выплачиваются, а полученная прибыль полностью реинвестируется, например, в процессе становления, расширение или реорганизации акционерного предприятия. В последнее время инвесторы предоставляют преимущество такому показателю, как чистый денежный поток в расчете на одну акцию, считая его объективным.

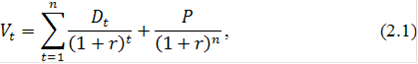

Текущая внутренняя стоимость ![]()

![]() акции в общем виде в рамках фундаментального анализа может быть рассчитана по формуле:

акции в общем виде в рамках фундаментального анализа может быть рассчитана по формуле:

где ![]()

![]() - дивиденд на акцию в момент времени

- дивиденд на акцию в момент времени ![]()

![]() ;

;

![]()

![]() - цена продажи акции;

- цена продажи акции;

![]()

![]() - норма доходности;

- норма доходности;

![]()

![]() - горизонт прогнозирования,

- горизонт прогнозирования,

т.е. дисконтированием денежного потока, генерируемого анализируемой ценной бумагой.

Как видно из формулы (2.1), оценка теоретической стоимости акции зависит от трех параметров: ожидаемые денежные поступления, которые состоят из ожидаемых дивидендов ![]()

![]() и предполагаемой цены продажи

и предполагаемой цены продажи ![]()

![]() , горизонта прогнозирования

, горизонта прогнозирования ![]()

![]() и норма доходности

и норма доходности ![]()

![]() . Последний параметр оценивается достаточно просто, и для его оценки существуют множество подходов. Второй параметр непосредственно зависит от предполагаемого срока инвестирования. Первый вероятно наиболее существенен, поскольку он непосредственно связан с активом и от точности его определения зачастую зависит эффективность инвестиций на рынке акций.

. Последний параметр оценивается достаточно просто, и для его оценки существуют множество подходов. Второй параметр непосредственно зависит от предполагаемого срока инвестирования. Первый вероятно наиболее существенен, поскольку он непосредственно связан с активом и от точности его определения зачастую зависит эффективность инвестиций на рынке акций.

Еще статьи по экономике

Технико-экономическое обоснование и создание электроэрозионного участка по обработке металлических деталей

Одним

из основных и важнейших условий технического прогресса любой из отраслей

техники и промышленности является наряду с применением новых идей и новых

материалов также и при ...

Инвестиции в недвижимость

Становление и развитие рыночных отношений в экономике России связано в значительной мере с объектами недвижимости, которые выступают в качестве средств производства (земля, производствен ...

Инновационная деятельность предприятия

В

современном экономическом мире инновации выступают одним из ключевых факторов,

определяющих перспективы социального и экономического развития организаций.

Сегодня

конкуре ...